Radiant Capital 是一个跨链 DeFi 借贷协议,通过使用 LayerZero 作为跨链基础设施,来实现全链杠杆借贷和可组合性。目前Radiant作为跨链借贷赛道内早期跑出来的项目,具有一定的具有先发优势。并且后续随着Radiant在V3、V4版本全面集成LayerZero的全链技术,有望为项目带来新的拐点,将其全链借贷进一步推向市场,值得关注。

投资概要

当下随着公链和二层赛道的不断发展,生态之间的流动性将不可避免的被进一步分割。头部借贷项目Compound Finance此前推出Gateway提供跨链借贷的测试网;Aave在V3版本中也会支持跨链借贷,近期Aave V3的提案分别通过了V3 Portals将添加Hashflow/Wormhole和Stargate作为“白名单桥”的投票;Uniswap、Sushiswap等主流DEX同时在多条链上部署。诸多老牌DeFi蓝筹的入场,也都表明了不想错过多链市场早期的行业红利。

Radiant Capital是一个跨链 DeFi 借贷协议,团队将自身定位为全链(omnichain)借贷协议,旨在实现不同的链与链之间的杠杆借贷和可组合性,使用户可以在其支持的DeFi协议中获得杠杆,简化用户在不同链与链之间,资产跨链借贷的操作。

Radiant Capital项目的亮点在于:

1)作为LayerZero生态上首个推出的跨链借贷协议,Radiant目前完成了早期项目的冷启动,并且捕获了一定规模的市场份额和用户群体,在该赛道内具有先发优势。

2)Radiant V2版本的改进,延长了项目的生命周期,缓解了$RDNT代币的通胀问题,dLP的设计也有望为协议带来更多的流动性,但其带来的影响是一个长期的过程,仍有待进一步的观察。

3)基于LayerZero的Radiant,在跨链借贷层面,由于共享一个代币标准(OFT),因此能够在所有LayerZero支持的链上实现流动性共享,而无需依靠外部第三方跨链桥额外的信任假设。后续Radiant如果在其V3、V4版本能做好预言机与中继之间的安全假设,实现合约层面的去信任化,那么在资产跨链的安全假设方面,相比目前市面上主流的借助第三方跨链桥实现资产跨链的方式可能将更占优。

该项目的风险点在于:

1)团队匿名,虽然Radiant在其官方文档和社区里面都有简单介绍过团队情况,但具体成员的履历情况皆未披露。

2)单就借贷领域Radiant并没有什么创新的技术优势,其主要沿用了Aave的设计。随着后续Aave V3推出自己的跨链借贷功能——Portal,那么将对Radiant产生一定的冲击。

3)回顾Radiant的发家史,很大一部分因素离不开协议高额的代币激励,此外还与宏观层面行情的回暖、Arbitrum生态火热、LayerZero全链预期等诸多因素有一定的关联度。这也使得在当下Radiant的预期有点过度被消耗。如果单从FDV / TVL 比率来看,目前(2023年4月25日)Aave为0.29,Compound为0.3,而Radiant约为1.68。这表明Radiant的全流动市值高于其TVL,对比借贷协议Aave和Compound,可以说Radiant目前的市值虚高。

4)Radiant Capital基于LayerZero的底层架构,在预言机方面利用Chainlink来确保预言机报价的准确性,中继(Relay)方面的选择暂时未作披露,仍存在一定安全隐患。

综合来看,虽然Radiant Capital目前仍面临着一些问题,但凭借LayerZero的全链技术,以及项目目前已有的先发优势,未来仍有机会在跨链借贷领域进一步取得更多的成就,因此值得关注。

说明:头等仓最终评定的【关注】/【不关注】,是按照头等仓项目评估框架对项目当前基本面进行综合分析的结果,而非对项目代币未来价格涨跌的预测。影响代币价格的因素众多,项目基本面并非唯一因素,因此,不可因为研报判定为【不关注】,就认为项目价格一定会跌。此外,区块链项目的发展是动态的,被我们判定为【不关注】的项目,若其基本面发生重大的积极变化,我们将有可能会调整为【关注】,同样地,被我们判定为【关注】的项目,若发生重大恶性改变,我们将会警示所有会员,并有可能会调整为【不关注】。

1.基本概况

1.1项目简介

Radiant Capital是一个跨链DeFi借贷协议,团队将自身定位为全链(omnichain)借贷协议,旨在实现不同的链与链之间的杠杆借贷和可组合性。

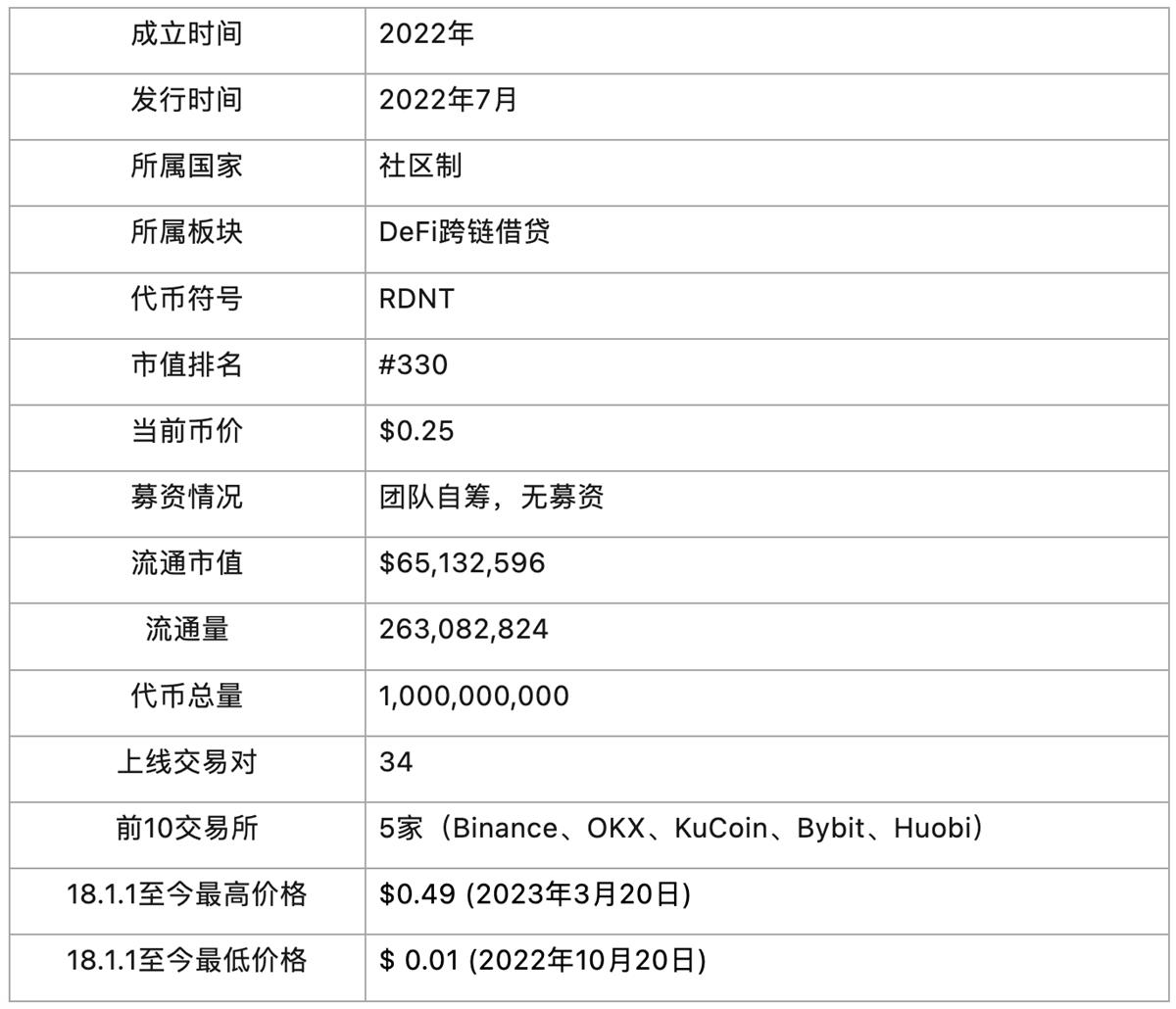

1.2基本信息

2.项目详解

2.1团队

Radiant Capital官方文档中披露了16名团队成员,但只有名字和负责的岗位,团队成员履历皆未披露,本质上是一个匿名团队。

此外,Radiant在今年4月份的一篇官方博文中提到,Radiant Capital 拥有一支 14 人的团队,他们之前来自摩根士丹利、苹果和谷歌,团队成员自2020年夏初以来一直从事DeFi行业,并且有许多团队成员自2015年以来就从事加密货币。

如果一个区块链项目的团队成员匿名,可能存在以下风险:

1)信任问题:团队成员匿名可能会引起投资者和用户的不信任。因为匿名团队无法提供个人身份证明和背景信息,这可能会导致投资者和用户认为项目可能是一个骗局或诈骗项目,从而降低他们对项目的信任度。

2)责任问题:匿名团队成员可能会让团队成员逃避责任,如果项目出现问题,用户和投资者将很难找到相关团队成员来解决问题。

3)缺乏透明度:匿名团队通常不公开其经验、技能和教育背景等信息,这使得投资者和用户无法确定项目可信度和团队的专业水平。

4)营销问题:匿名团队可能会在宣传方面遇到障碍。因为投资者和用户通常更倾向于与真实、透明的团队合作,如果团队成员匿名,他们可能会认为项目没有足够的诚信和可信度,从而无法吸引足够的投资和用户。

综上所述,匿名团队可能会对区块链项目的发展带来不利影响,因此,投资者和用户应该谨慎考虑是否参与匿名团队开发的项目。

2.2 资金

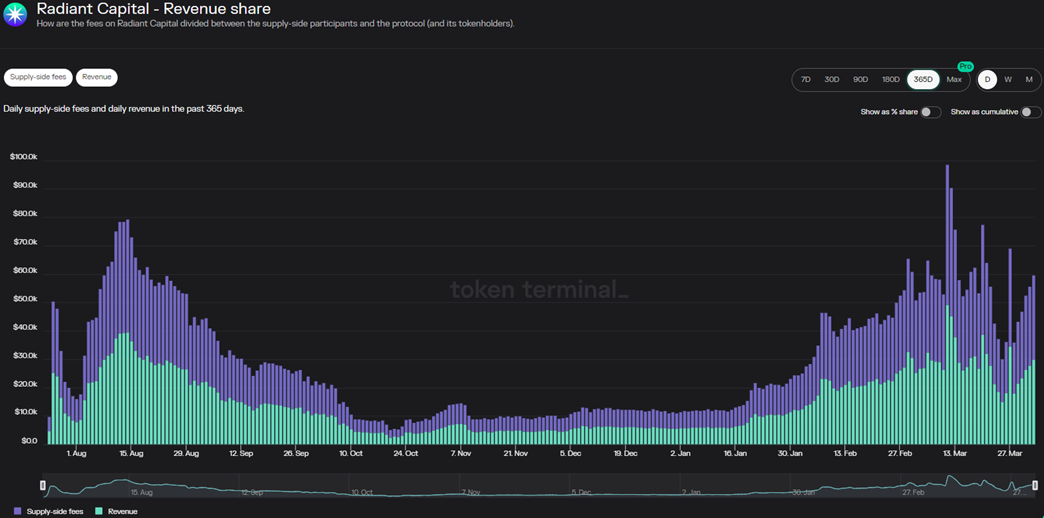

Radiant Capital项目成立至今没有 IDO、私募或风险投资的参与,早期项目所有的运营成本都是由团队成员自行筹集。Radiant协议发展至今算是成功的完成了早期的冷启动,并吸引到了一定的用户基数,能为协议带来稳定收入(如下图2-1所示),从而cover一定的运营成本。但协议目前财库的具体情况未知。

图2-1 Radiant Capital收益分成

此外,Radiant Capital作为Arbitrum上的一个全链借贷协议,在此前的Arbitrum DAOs Airdrop活动中,收到了 334 万枚 $ARB 代币,截至当下(2023年4月7日),价值近 400 万美元,是获空投的 DAO 中的第七大金额。

2.3代码

据团队介绍,Radiant Capital的代码建立在2021年Fantom借贷协议Geist的基础上,而Geist又是使用Aave代码库建立的[5]。

Radiant Capital代码库暂未开源。不过据团队披露,Radiant v1已由PeckShield和Solidity Finance审核,而Radiant v2(主要由与Radiant v1相同的代码库组成)也与Peckshield和Zokyo进行了多次全面审计。同时,Radiant还聘请了BlockSec进行白帽攻击,以测试网络的安全性。这些审计的完整报告可通过Radiant官方文档查阅。

目前Radiant Capital与Immunefi合作推出漏洞赏金计划,赏金最高达20万美元。此外Radiant将使用OpenZeppelin Defender的安全系统来全天候地监控网络,并对潜在的攻击/风险做出即使响应。

来源:

互联网

本文观点不代表兮玥财经立场,不承担法律责任,文章及观点也不构成任何投资意见。

评论列表